キャッシュレス決済とは?

キャッシュレス決済とは、その名の通り「現金(cash)」以外を用いて決済を行うことで、基本的に現金以外の決済方法は全てキャッシュレス決済の部類に入ります。代表的なキャッシュレス決済に「クレジットカード決済」「電子マネー決済」「QRコード決済」などがあります。キャッシュレス決済は「前払い式」「即時払い式」「後払い式」と、大きく分けて3つの決済方式に分類されます。

日本では、2018年4月に発表された『キャッシュレス・ビジョン』の提言を受け、同年7月に『キャッシュレス推進協議会』が設立し、国内のキャッシュレス決済比率の普及を推し進めています。

日本のキャッシュレス化推進について

日本では「キャッシュレス推進協議会」が設立され、キャッシュレス化の推進を積極的に取り組んでいます。キャッシュレス推進協議会は内閣府の日本経済再生本部によってまとめられた成長戦略『未来投資戦略2017』が発端となり設立されました。この成長戦略ではキャッシュレス決済比率を20%から40%に引き上げる旨が提言されています。

『キャッシュレス推進協議会』の会員構成

キャッシュレス推進協議会には2020年2月時点で393の企業と団体が加盟しています。法人会員には金融機関、通信、IT業界など大企業が加盟しており、業界団体や商工会議所も多数参加しています。

会員区分は、法人会員、商工会議所などの団体会員、弁護士などの個人会員、そして自治会員に分かれています。政府が主体となり、民間企業や自治体などが連携してキャッシュレス化を推進しています。

活動基盤『キャッシュレス・ビジョン』とは

キャッシュレス・ビジョンは、日本のキャッシュレスの現状と今後のキャッシュレス化の方向性や方策案をまとめ、2018年4月に経済産業省によって策定されたものです。消費者の利便性向上、事業者の生産性向上を目的とし、キャッシュレス決済が普及している外国人旅行客への決済手段提供など、国をあげてキャッシュレス決済の普及を推し進めていくことを方針として掲げています。

日本のキャッシュレス決済の普及率

日本のキャッシュレス決済比率は2020年の段階で29.7%となり、クレジットカード、デビットカード、電子マネー、QRコードなど全ての決済手段において決済金額は増加傾向にあります。決済手段の利用比率はクレジットカード決済が25.8%と最も多く、次いで電子マネー決済が2.1%、QRコード決済が1.1%、デビットカード決済は0.8%となっています。

参照元:三菱UFJリサーチ&コンサルティング「キャリア決済を中心としたキャッシュレス決済の動向整理より」

キャッシュレス決済を導入するメリット

ここでは、キャッシュレス決済を導入するメリットについて解説します。

販売機会の拡大

現在、日本ではキャッシュレス決済の普及率は30%近くまで伸びており、今後も増加していくと予想されています。普段現金をあまり持ち歩かないというエンドユーザーも増えており、2020年に行った楽天インサイト株式会社の調査によると、最も利用する決済手段はクレジットカード決済が41.8%と現金を上回っています。キャッシュレス決済が利用できるかどうかで店舗を選ぶエンドユーザーも一定数いると考えられるため、キャッシュレス決済の導入は販売機会の拡大に繋がります。

参照元:楽天インサイト株式会社「キャッシュレス決済に関する調査」より

客単価の向上

20~79歳を対象としたアンケート調査では、約65%の人が「自分の所持金は15,000円以下である」と回答しました。現金による決済では当然ながら所持金以上の金額の買い物はできませんが、クレジットカード決済などのキャッシュレス決済を利用することで所持金以上の金額のものを購入することができます。特に高額商品は現金よりもキャッシュレス決済が利用される傾向にあるため、キャッシュレス決済の導入は客単価向上が期待できます。

参照元:プルデンシャル ジブラルタ ファイナンシャル生命保険株式会社「くらしの総決算2021」より

レジオペレーションの効率化

一般的なレジ業務は、商品の値段をスキャンし、現金を受け取り、おつりが必要な場合にはおつりを渡すという流れが基本です。JCBの調査では、現金決済時のレジの会計時間は約28秒掛かる、という結果が出ています。対して、クレジットカード決済、非接触型IC決済、 QRコード決済などのキャッシュレス決済では、レジの会計時間が約8秒~17秒に短縮されるという調査結果が出ています。キャッシュレス決済の導入はレジオペレーションの改善に繋がり、業務効率化やエンドユーザーの満足度向上も期待できます。

参照元:株式会社JCB「決済速度に関する実証実験結果」より

キャッシュレス決済の導入方法

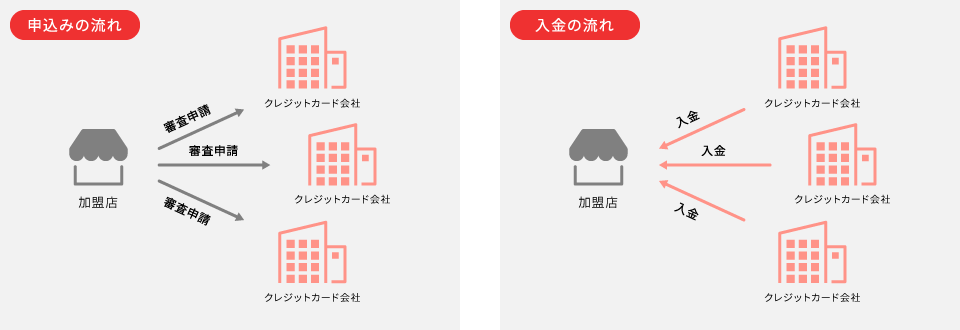

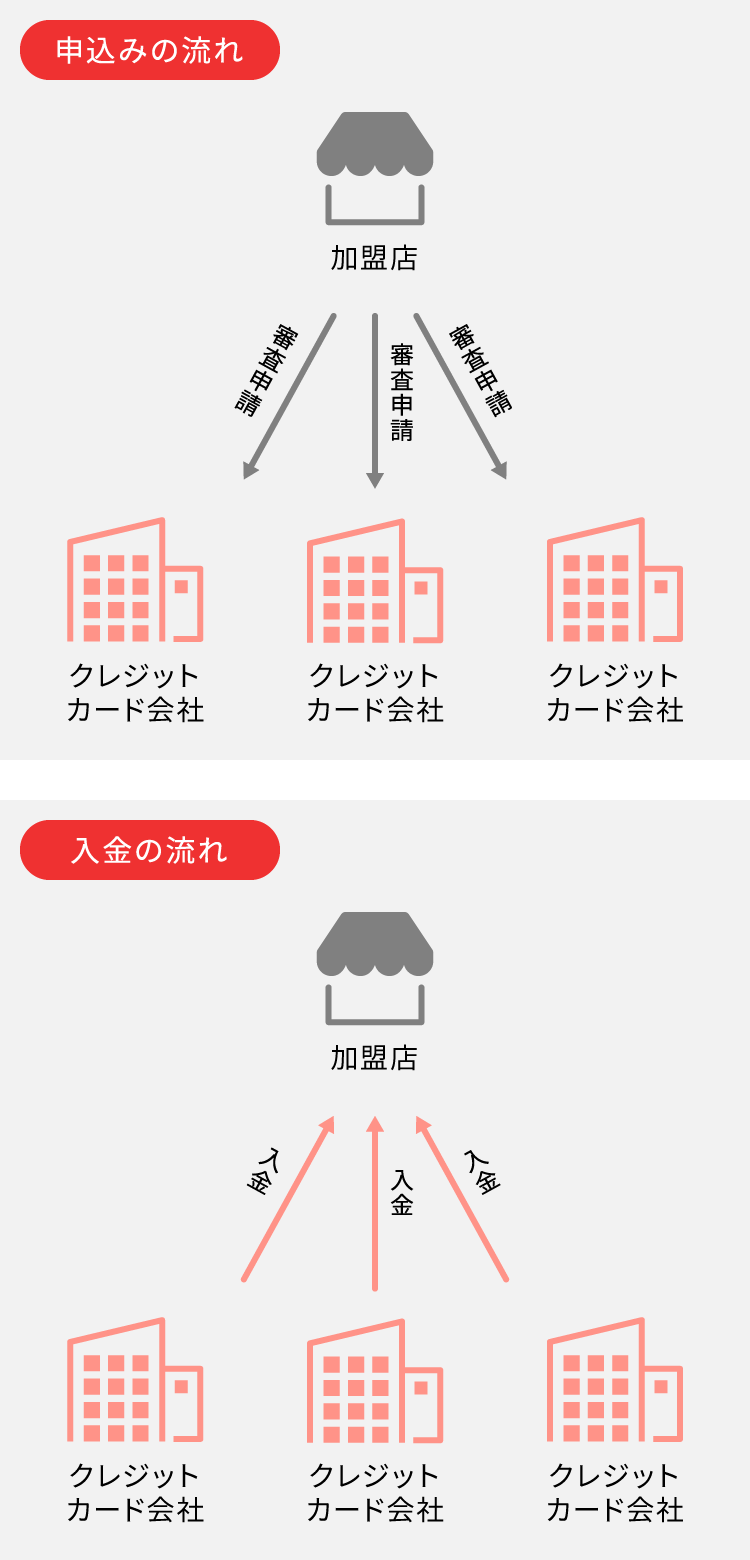

キャッシュレス決済の導入方法は2パターンあります。ひとつは事業者が各決済ブランドごとに申し込みを行う方法、もうひとつは決済代行業者を経由して申し込みを行う方法に分かれます。

キャッシュレスサービス事業者との直接契約

事業者が直接キャッシュレス決済を導入すれば、決済代行会社に決済手数料を支払うことなくサービスを利用できるためコストを抑えることができます。しかし、導入するには希望の決済ブランドごとに直接申込みを行う必要があります。導入希望のサービスが1、2社であればさほど大きな負担にならないと思いますが、導入サービスの数が多いとその分労力も掛かります。また、入金も各ブランドごとになるため経理処理の負担も大きくなります。

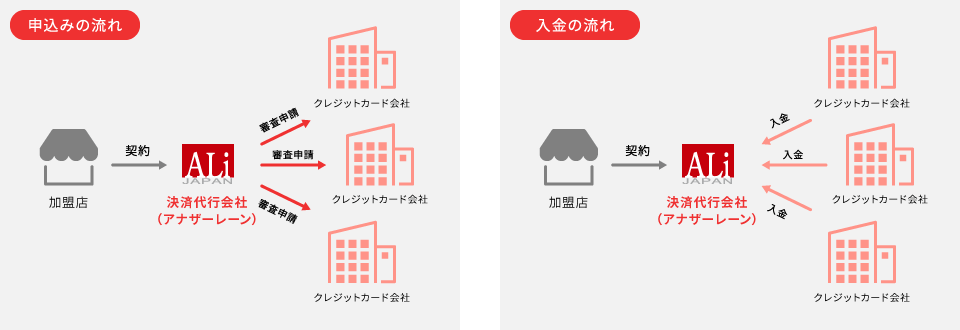

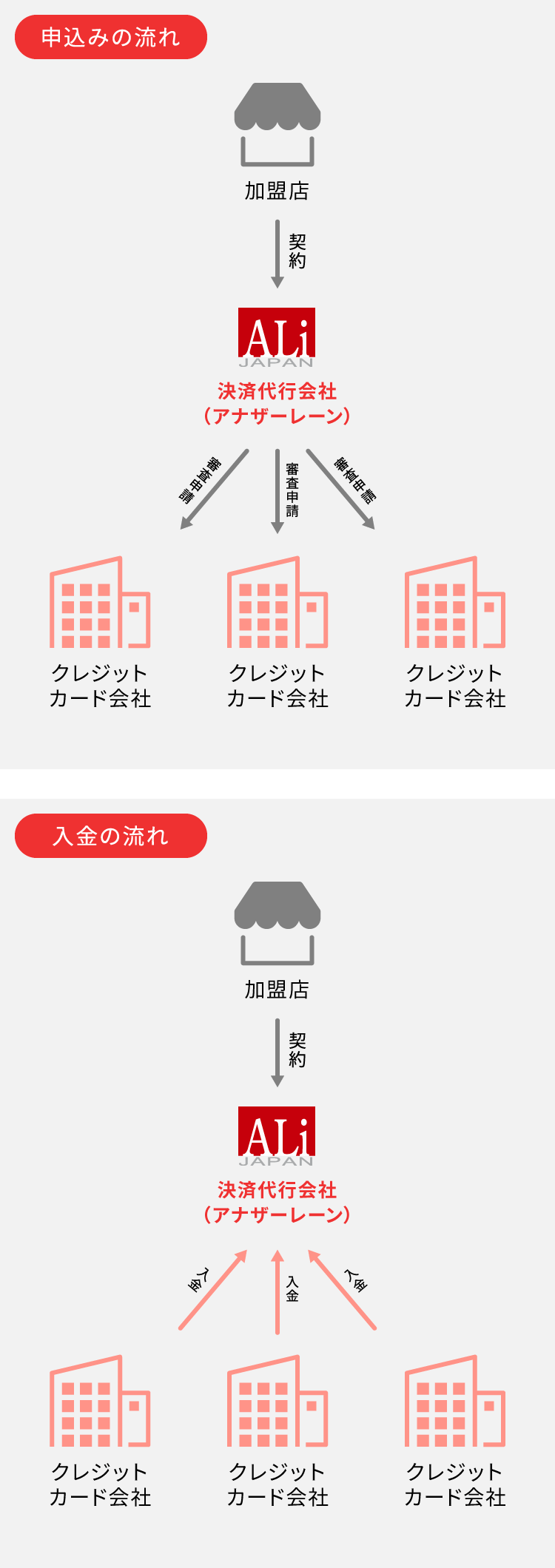

決済代行会社を介した契約

決済代行会社を通してキャッシュレス決済を導入する最大のメリットは、一度の申込みで希望する決済サービス全ての審査申し込みができる点です。売上の入金も契約時に定めた日に一度に実行されるため、申込みの手間や経理作業の負担が軽減できます。また、アナザーレーンでは加盟店に専用の管理画面を提供しています。ID・PASSで専用管理画面にログインすると、各決済サービスごとの売上や入金状況を確認することができます。

決済代行会社を利用したキャッシュレス決済導入の流れ

決済代行会社を利用することで、簡潔に申し込みを行うことができます。まず決済代行会社に問い合わせを行い、クレジットカード決済や電子マネー決済など導入希望のサービスの審査申し込みを行います。審査通過後、キャッシュレス決済サービスの利用を開始できます。

- 審査用書類の準備・申請

(お客様) - 加盟店審査

- 審査可決後、端末発送

主なキャッシュレス決済サービス

クレジットカード決済

端末決済

実店舗でクレジットカード決済を利用する際には専用の決済端末機を利用します。決済端末で決済を行うと、カード情報をカード会社へ送り有効なものであるかどうかを確認します。問題がなければそのまま支払いを実行できます。

また、2018年に割賦販売法が改正されICチップへの対応が義務化されました。現在、クレジットカード決済端末機は全てIC化されています。

オンライン(WEB)決済

EC・通信販売において最も利用率が高いキャッシュレス決済です。オンライン決済においてクレジットカードの利用率は79.1%と、オンラインビジネスでは導入必須と言える決済手段です。エンドユーザーは、オンライン決済を行う際にカード情報を入力する必要がありますが、IDとパスワード情報を保存することで2回目以降の決済情報入力を短縮することができ、スムーズに決済を行うことができます。

また、動画配信などのサブスクリプションサービスに対応した継続課金機能も利用できるため、エンドユーザーは一度設定を行うだけで継続してサービスを利用することができます。

参照元:通販サイトで最も利用される決済手段とは?

電子マネー決済

電子マネー決済は、あらかじめチャージしたカードやスマホを使い決済を行う手法です。タッチするだけで決済を完了させることができ、決済スピードも速いことからクレジットカード決済に次いで利用率が高い決済手段です。

実店舗向けの電子マネー決済は、SuicaやPASMOなどの交通系電子マネー、WAONやnanacoといった流通系の電子マネーに分けられます。

またBitCashなどオンライン専用の電子マネーもあり、用途に合った電子マネーを導入することができます。

QRコード決済

QRコード決済はQRコードやバーコードを読み込むことで決済を行います。

QRコード決済の決済方式には、自身のスマホアプリに表示させたQRコードを店舗側が読み取って決済を行うストアスキャン方式(利用者定時型)と、店舗側の端末画面、あるいは紙に表示されているQRコードをエンドユーザーがスマホアプリで読み取るユーザースキャン方式(店舗定時型)の2種類があります。

現在、PayPayやau PAY、訪日外国人向けのAlipayなど、数多くのQRコード決済が存在しています。

※QRコードは株式会社デンソーウェーブの登録商標

キャリア決済

Softbank、au、docomoの3キャリアの契約者が、月々の携帯電話料金と合算して支払う決済手段をキャリア決済といいます。

キャリア決済の特徴は、クレジットカード決済のように情報を入力する必要がなく、4桁の暗証番号を入力するだけで決済ができる点です。入力に手間が掛からないため、エンドユーザーの負担を軽減させることができます。

また、キャリア決済にはクレジットカード同様、継続課金機能が搭載されているため、毎月一定額を請求するサービスの決済にも適しています。

キャッシュレス決済サービスを選ぶときのポイント

利用者数

キャッシュレス決済を導入する際は、まず利用者数が高いものを優先して対応することをおすすめします。2020年時の決済サービスごとの利用比率はクレジットカードが24.7%と最も多くなっており、次いで電子マネー決済の2.0%、QRコード決済の1.16%、デビットカードが0.67%となります。最も利用者数が高いクレジットカード決済を導入することで、より多くのエンドユーザーのニーズに応えることができます。※現金を含めて100%とした場合

参照:NRIパブリックマネジメントレビュー/一般社団法人日本クレジット協会

顧客のニーズ

キャッシュレス決済は、ポイントやマイルが貯まるなどの利得性がきっかけで利用を始めるエンドユーザーが多く、短時間で決済がでる、現金のやり取りが不要になるなどの利便性の高さから継続的に利用されます。また30代以下のエンドユーザーに多く見られる特徴として、PayPayなどのQRコード決済やウェアラブル端末による決済を希望するなど、決済手段の多様化が見られます。

キャッシュレス決済が習慣化したエンドユーザーはキャッシュレス決済対応店舗を利用する傾向があり、今後もキャッシュレス決済の利用ニーズは伸びてくると思われます。

参照:日本クレジットカード協会<受託会社:アクセンチュア株式会社>「キャッシュレス社会の実現に向けた調査報告書」より

決済代行会社を選ぶときのポイント

日本には多数の決済代行会社が存在します。実店舗で利用できる決済端末の取り扱いがある、オンライン決済に対応している、手数料が安い、入金サイクルが早いなどそれぞれ特徴があります。決済代行会社を選ぶ際にチェックするポイントを紹介します。

入金サイクル

入金サイクルとは、決済代行会社と契約する際に売上が入金されるタイミングのことを指します。例えば『月末締め、翌月末払い』のサイクルであれば入金は月に1回となります。

決済代行会社によっては『月2回払い』や『週締め(毎週金曜日締め、翌週水曜日支払いなど)といったプランがあります。店舗の状況にあった入金サイクルを設定できる会社を選ぶことをおすすめします。

決済手数料率

決済代行会社と契約すると、キャッシュレス決済を行う度に『決済手数料』というものが発生します。決済手数料は安いに越したことはないと思いますが、なぜ決済手数料がそのパーセンテージなのかを知ることが重要です。手数料が安かったとしても、セキュリティ面や導入後のサポートなど、店舗を運営していく上で必要な機能がなければ運営に支障が出てしまうかもしれません。

決済代行会社を選ぶ際には、手数料だけではなく様々な点から検討をする必要があります。

管理画面機能

キャッシュレス決済の売上は、現金決済とは異なりすぐに手元に置くことができません。そこで重要になってくるのが管理画面です。何月何日にどれくらいクレジットカードでの決済が上がったのか、などすぐに確認することができるため、キャッシュフローの状況を確認することができます。

アナザーレーンが選ばれる理由

アナザーレーンは設立から20年が経過し、40,000件以上の導入実績を持っています。実店舗向けの決済端末機やオンライン決済システムなど多数のサービスを提供することができるため、エステ店や整骨・整体院といった役務業種、通信販売やデジタルコンテンツ販売業の加盟店まで幅広い業態に対応することができます。

最短2営業日導入や短期利用、継続課金などニーズに応じたプランを用意しています。導入の検討の際にはお気軽にお問い合わせください。